Hätte, hätte, Fahrradkette – der Spruch vom früheren Finanzminister Peer Steinbrück ist so simpel wie korrekt. Hinterher ist man immer klüger, so kannte ich den Spruch – bis der SPD-Politiker es mit seinem Reim sogar zum Phänomen in den sozialen Medien brachte. Seither: hätte, hätte, Fahrradkette.

Was die Geldanlage angeht, wünscht sich natürlich jeder, vorher zu wissen, wie sich eine Aktie oder Anleihe entwickeln wird – um dann auf die richtige zu setzen und eben doch von vorneherein klüger zu sein. Allein, es ist nicht möglich.

Was aber möglich ist, ist zu schauen, wie sich das eigene Vermögen entwickelt hätte, hätte man schon vor zehn, fünfzehn oder zwanzig Jahren die Strategie des norwegischen Ölfonds angewandt und breit auf den Markt gesetzt. Das zu schauen, ist kein “hätte, hätte, Fahrradkette”, denn so breit sollte jeder anlegen, der einsieht, dass der Markt nicht zu schlagen ist (und das ist nicht erst seit meinem Buch bekannt..).

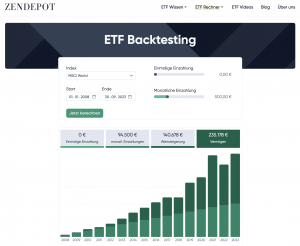

Noch anschaulicher: seit Jahren einfach in den MSCI World investieren. Das ist zwar, da nur in Aktien, erheblich riskanter. Aber dafür ist es neuerdings ganz leicht nachvollziehbar, was aus so einem Engagement geworden wäre und zwar hier bei Zendepot.

Steter Euro schafft Vermögen – am besten mit norwegischer Strategie, wer ganz faul ist und mehr Risiko wagen möchte, kann auch einfach nur auf den MSCI World setzen. (Bild: Zendepot)

500 Euro monatlich seit Anfang 2013 (dem Jahr, in dem Steinbrück mit dem Spruch auf sich aufmerksam machte) bis heute in den MSCI World investiert und heraus wären gekommen: satte 113 569 Euro. Fast 50 000 davon entfielen auf Wertsteigerungen. Wer noch 5 Jahre weiter zurückgeht, kommt auf ein Vermögen von 235 000 Euro und satten 140 000 Euro Wertsteigerung. Der schöne Zinsezinseffekt. Den gibt es auch bei anderen Indizes (auch für diese liefert Zendepot Backtest, nur für den norwegischen Ölfonds leider – noch? – nicht).